风云君近期关于“核心-卫星”投资框架的研究在各大平台获得老铁们的讨论,说明大家对投资框架和投资策略的研究热情比较高。

我在后台也收到了一些老铁的私信。整体来看,大家对这个投资框架的作用和实操性持肯定态度,关注点在于更细节的问题,例如更适配的投资标的、仓位管理方式、市场顶底阶段的操作策略等等。

这篇文章主要从数据的角度阐述一个结论:ETF是适合做“核心-卫星”框架的投资品种。

一、ETF基金与股票、主动型基金的对比

在ETF投资框架系列(二)中,风云君明确表示,“核心”部分的关键是用长期的高仓位来捕捉市场上不知何时发生的大涨。

根据中美两国股市的统计,错过这些大涨的日子,投资者的长期收益率会大幅缩减。

这一点不仅是对指数,在个股走势上同样适用。

但是,在长期持有的前提下,持有标的下跌难以避免,不仅使投资者的账户市值或快或慢地蒸发,还拷打投资者的持股心态,不少投资者最终对长期投资产生怀疑。

针对这个情况,风云君提出,老铁们可借助网格交易法,通过调整仓位比例来应对市场的下跌,让其成为低成本吸纳优质筹码的好事,从而获得相对稳健的收益。

那么,ETF相比股票或者主动型基金又有什么优劣之处?

1、十年维度下,A500跑赢不少股票

我们不妨用历史数据说话。

以A500为例,根据Choice数据显示,截至今年12月9日,A500近5年、近10年的收益率分别为20.6%、62%。

(A500,来源:Choice数据)

把近5年的收益率放到同期A股已上市的3570只股票中,A500的收益率排在1982名,跑赢约45%的股票同期涨跌幅,表现一般。(股票涨跌幅统一用后复权统计)

但是,随着时间的推移,A500的表现逐渐转好。在10年的维度下,A500的收益率能在当时A股2393只股票中排在606名,排名明显上升,跑赢75%的股票同期涨跌幅。

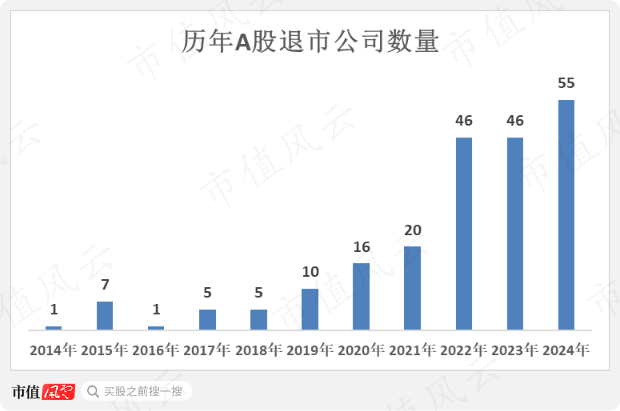

更别论,根据Choice数据显示,在这10年间,A股有超过211家公司退市,且每年退市公司数量呈逐渐上升的态势。投资者一旦遇上,基本上是血本无归的结局。

(注:2024年数据截至12月10日,来源:Choice数据)

ETF基金持有者无需担心公司退市或暴雷、管理层减持、业绩不如预期等糟心事的发生,是相当安心的投资品种。

即使股票投资者承担了这些风险,长期持有的股票表现大概率不如简简单单持有ETF基金。

当然,ETF并非没有缺点,它跟踪的是某个主题、行业或是一个特定指数范围,某些真正优秀的企业的持有比例会比较少。

2、关注ETF基金的低费率

接下来,我们看看主动型基金的表现,以中证偏股型基金指数(以下简称“基金指数”)为参考。

该指数选取了股票型基金以及混合型基金中以股票为主要投资对象的基金作为样本,以反映所有偏股型开放式证券投资基金的整体走势。

(中证偏股型基金指数,来源:Choice数据)

截至12月9日,根据Choice数据,基金指数近5年、近10年的收益率分别为16.4%、57.6%,均低于同期A500的20.6%、62%。

我们认为,基金指数表现相对较弱的原因,一方面在于市场下跌阶段,基金经理群体总体控制风险的效果不好,甚至不如没有风控措施的宽基指数基金。

譬如,根据Choice数据,从2021年2月10日至2024年2月5日,A500的跌幅为39.7%,同期基金指数下跌了46.7%。

另一方面是,许多主动型基金表现一般,但仍收取相对较高的费率,拉低了投资者的收益率。

一两年的高费率可能没什么感觉,当时间维度来到10年、20年,高费率对投资收益的影响会逐年放大。

根据Choice数据显示,近期发行的A500ETF基金(512050)的管理费率为0.15%,托管费率为0.05%,基本上处于ETF基金中最低一档的水平,降低了对长期投资收益率的影响。

当然,基金指数的表现并不意味着投资者持有某只主动型基金的收益就一定不好,然而我们很难确保自己持有的基金在未来能持续跑赢大盘,为投资者创造超额收益。

而ETF基金对基金经理的能力要求相对低不少,只需要基金经理能密切跟踪指数的表现即可。基金管理难度大幅降低,收益却不一定跑输主动型基金。

综上所述,ETF基金、主动型基金、股票投资各有优劣,风云君并不是说选择ETF基金一定比投资股票、主动型基金好,而是在漫长的投资旅程上,以宽基指数为主的ETF基金能给投资者节省不少的选择成本和时间成本。

二、A500适合各类风偏的投资者

“核心-卫星”框架的投资品种或许应该有A500相关ETF基金的一席之地。

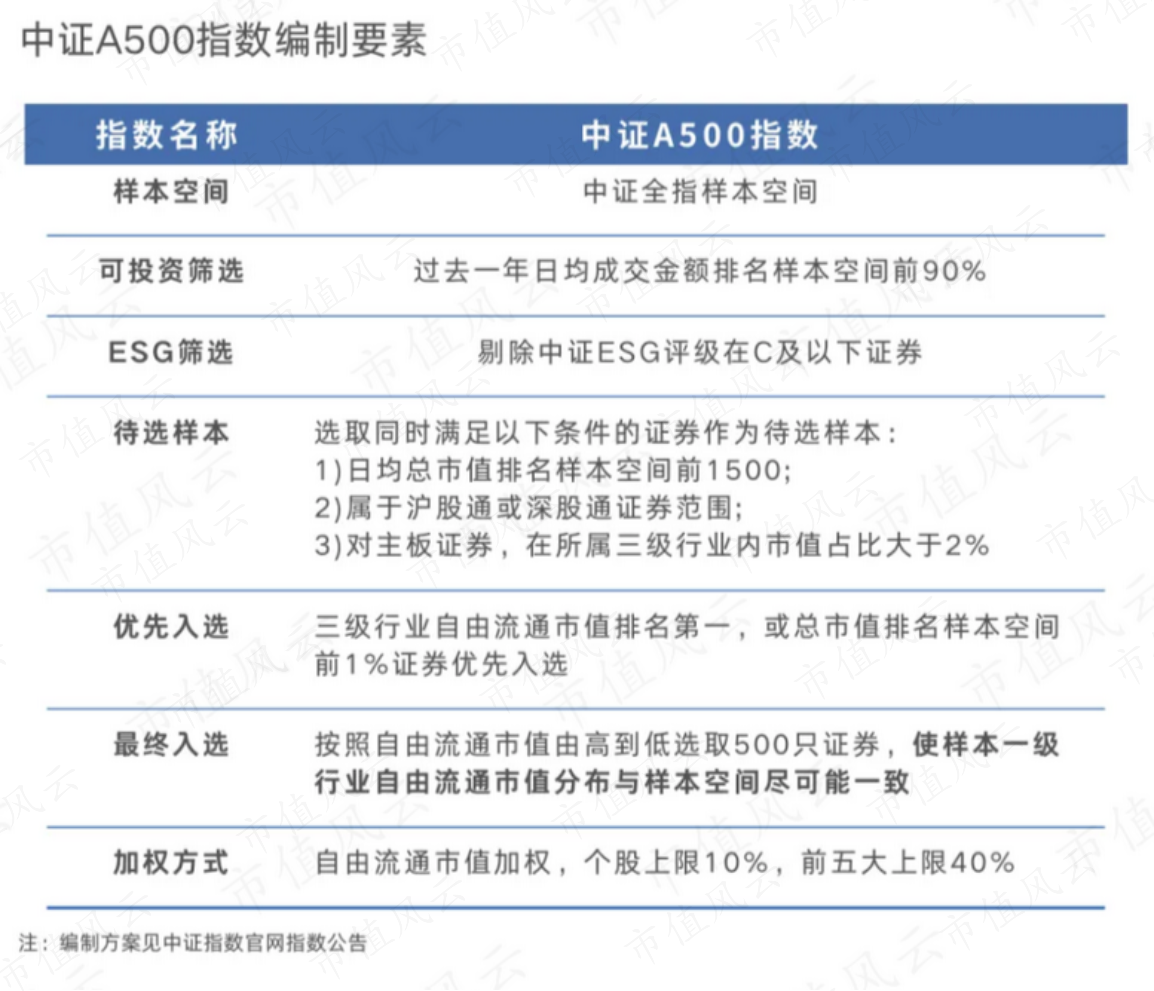

A500是由35个中证二级行业及91个三级行业的500家龙头公司构成,并会参照中证全指进行行业分布调整,优先选取三级行业龙头公司,降低了市值因素对行业分布的影响,是行业覆盖较均衡的宽基指数。

(来源:中证指数官网)

这意味着,由于编制规则范围的宽泛性,无论市场演绎科技成长或者是价值风格,A500均能反映当下市场的整体表现,在牛市时获取不错的收益,在行情轮动不利时也能承压。

根据Choice数据显示,跟踪A500的ETF基金总规模已经突破2000亿元大关,是投资者配置A股资产的重要选择。

回到我们的“核心-卫星”框架,它适合风险偏好不同的投资者去做家庭理财的大类资产配置。

根据Choice数据,截至12月10日,10年国债的利率下降至1.84%,固定收益类产品的收益率正在快速走低。

可以预见的是,银行理财产品、固收基金产品所提供的收益率可能将愈发微薄,以往把大部分家庭资产投入到定期存款、固收类产品以实现稳定增值的老路逐渐走不通。

对于这类风险偏好很低的投资者来说,把一小部分资产投入到A500相关的ETF中,如A500ETF基金(512050),作为家庭大类资产配置的“卫星”部分,以股市长期上涨的收益弥补固收类产品的逐渐下滑的收益,是值得考虑的选择。

而对于常年在股市摸爬滚打的股民来说,A500适合用于追求β收益,可以作为股票投资组合的“核心”配置品种之一。

根据Choice数据,截至12月10日,A500ETF基金(512050)的管理规模上升至147.1亿元,相比刚上市时(11月15日)的规模增长了2.16倍,发展速度较快。

而且,近十个交易日(11.27-12.10)的日均交易额达到31.6亿元,交投相当活跃。

稳扎稳打的股民可以考虑利用这类基金的波动做低吸高抛的操作,每笔交易获利虽不多,长期操作积累下来的利润可能不会少。

A股是一个充满机遇的地方,每年都有新的收益奇迹出现,无数股民期待自己能成为擒牛捉妖的投资高手,但这可能只是“幸存者偏差”。

我们绝大多数人只是普普通通的投资者,目标应该放在实现家庭资产稳健增值,参与中国优秀企业的长期成长。

上一篇:没有了

下一篇:没有了